Eveniment

Declarația unică 2022: ANAF a publicat modele pentru completarea formularului 212, în funcție de venitul obținut

Agenția Națională de Administrare Fiscală (ANAF) a publicat miercuri, 19 ianuarie, modele actualizate pentru completarea declaraţiei unice (212).

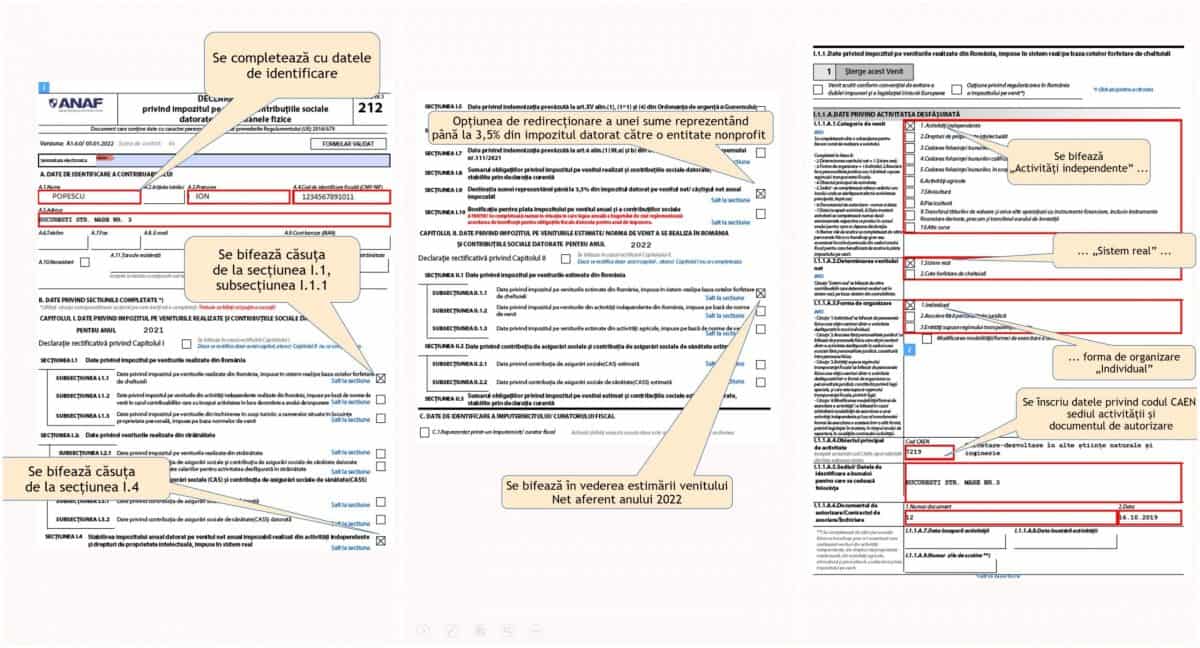

Cele cinci prezentări conțin instrucțiuni vizuale despre cum trebuie completat formularul, în funcție de venitul obținut.

- Model de completare pentru venituri obţinute din activităţi independente impuse în sistem real

- Model de completare pentru venituri obţinute din activităţi independente impuse la normă de venit

- Model de completare pentru venituri obţinute din cedarea folosinţei bunurilor (contracte de închiriere în lei şi valută)

- Model de completare pentru venituri obţinute din cedarea folosinţei bunurilor (contract de închiriere în lei)

- Model de completare pentru persoane fără venituri care optează pentru plata contribuţiei de asigurări sociale de sănătate

De asemenea, ANAF a realizat o prezentare cu privire la modalitatea de obţinere a formularului PDF inteligent.

Declarația unică - Formular 212 - 2022

Cine depune declarația unică?

Declarația se completează și se depune de către persoanele fizice care în anul de impunere au realizat, individual sau într-o formă de asociere, venituri/pierderi din România sau/și din străinătate și care datorează impozit pe venit și contribuții sociale obligatorii, potrivit prevederilor Codului fiscal.

Declarația se depune și de către următoarele categorii de contribuabili:

- profesioniști, astfel cum sunt reglementați de art. 3 alin. (2) din Legea nr. 287/2009 privind Codul civil, republicată, cu modificările ulterioare, și persoanele fizice care obținvenituri exclusiv din drepturile de autor și drepturile conexe care au beneficiat de:

- indemnizația prevăzută la art.XV din Ordonanța de urgență a Guvernului nr.30/2020 pentru modificarea și completarea unor acte normative, precum și pentru stabilirea unor măsuri în domeniul protecției sociale în contextul situației epidemiologice determinate de răspândirea coronavirusului SARS-CoV-2, cu modificările și completările ulterioare;

- indemnizația prevăzută la art.3 din Ordonanța de urgență a Guvernuluinr.132/2020 privind măsuri de sprijin destinate salariaților și angajatorilor în contextul situației epidemiologice determinate de răspândirea coronavirusului SARS-CoV-2, precum și pentru stimularea creșterii ocupării forței de muncă, cu modificările și completările ulterioare;

- indemnizația prevăzută la art.6 alin.(1) lit.a) și/sau lit.b) din Ordonanța de urgență a Guvernului nr.111/2021 pentru stabilirea unor măsuri de protecție socială a angajaților și a altor categorii profesionale în contextul interzicerii, suspendării ori limitării activităților economice, determinate de situația epidemiologică generată de răspândirea coronavirusului SARS-CoV-2.

- avocați care au beneficiat de indemnizația prevăzută la art.XV din Ordonanța de urgență a Guvernului nr.30/2020 pentru modificarea și completarea unor acte normative, precum și pentru stabilirea unor măsuri în domeniul protecției sociale în contextul situației epidemiologice determinate de răspândirea coronavirusului SARS-CoV-2, cu modificările și completările ulterioare.

Declarația se completează și se depune și de către persoanele fizice care nu realizează venituri și care optează pentru plata contribuției de asigurări sociale de sănătate.

Care este termenul de depunere?

Declarația se depune:

- în termen de 30 de zile de la data începerii activității/încheierii contractului între părți, în cazul contribuabililor care încep o activitate în cursul anului fiscal sau al celor care obțin venituri din cedarea folosinței bunurilor din patrimoniul personal, altele decât veniturile din arendare pentru care impunerea este finală și care nu au avut, până la acea dată, obligația depunerii declarației unice;

- până la data de 25 mai inclusiv a anului următor celui de realizare a veniturilor în vederea declarării venitului realizat și stabilirii/definitivării impozitului anual pe venit și a contribuțiilor sociale;

- până la data de 25 mai inclusiv a fiecărui an, pentru stabilirea și declararea impozitului pe venitul estimat/norma de venit a se realiza în fiecare an fiscal, precum și pentru declararea și stabilirea contribuțiilor sociale datorate;

- până la data de 25 mai inclusiv a anului următor celui de realizare a veniturilor, sub sancțiunea decăderii, în cazul exercitării opțiunii privind destinația unei sume reprezentând până la 3,5% din impozitul datorat pe venitul net anual impozabil/câștigul net anual impozabil stabilit potrivit art. 123 alin. (3) din Codul fiscal, pentru susținerea entităților nonprofit care se înființează și funcționează în condițiile legii și a unităților de cult, precum și pentru acordarea de burse private;

- în termen de 30 de zile de la data încetării activității/rezilierii contractului între părți, în cazul contribuabililor care încetează o activitate în cursul anului fiscal sau al celor care obțin venituri din cedarea folosinței bunurilor din patrimoniul personal, altele decât veniturile din arendare pentru care impunerea este finală și care nu au avut, până la acea dată, obligația depunerii declarației unice.

Se poate corecta declarația?

Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice poate fi corectată de contribuabili din proprie inițiativă, ori de câte ori informațiile actuale nu corespund celor din declarația depusă anterior, prin depunerea unei declarații rectificative în condițiile prevăzute de Legea nr. 207/2015 privind Codul de procedură fiscală, cu modificările și completările ulterioare.

Declarația rectificativă se întocmește pe același formular, bifându-se cu X căsuța/căsuțele „Declarație rectificativă privind capitolul I” și/sau „Declarație rectificativă privind capitolul II”, completându-se, după caz, capitolul I "Date privind impozitul pe veniturile realizate și contribuțiile sociale datorate pentru anul ....." și/sau capitolul II "Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate pentru anul ..........."

Declarația rectificativă se completează înscriindu-se toate datele și informațiile prevăzute în capitolul supus rectificării, inclusiv cele care nu diferă față de declarația inițială/anterioară.

La rectificarea declarației se vor avea în vedere următoarele:

- declarația inițială este declarația care nu are nicio bifă de rectificativă selectată;

- este permisă depunerea unei singure declarații inițiale;

- declarația rectificativă este declarația cu cel puțin o bifă de rectificativă selectată (la capitolul I sau capitolul II sau la ambele capitole);

- o declarație rectificativă care rectifică ambele capitole (capitolul I și capitolul II) trebuie să aibă ambele bife de rectificare selectate.

Contribuabilii pot rectifica impozitul pe venitul estimat până la data de 31 decembrie a anului de impunere, cu excepția contribuabililor care nu au obligația completării capitolului I din declarație și care rectifică declarația în condițiile prevăzute de Legea nr. 207/2015 privind Codul de procedură fiscală, cu modificările și completările ulterioare.

Contribuabilii care realizează venituri din activități independente şi/sau din activități agricole, silvicultură şi piscicultură pentru care impozitul se determină în sistem real şi care în cursul anului fiscal îşi încetează activitatea, precum şi cei care intră în suspendare temporară a activității, potrivit legislației în materie, au obligația de a depune la organul fiscal competent declarația, în termen de 30 de zile de la data producerii evenimentului.

Contribuabilii care obțin venituri din cedarea folosinței bunurilor din patrimoniul personal, în situațiile în care intervin modificări ale clauzelor contractuale sau în cazul rezilierii, în cursul anului fiscal, a contractelor încheiate între părți, pentru care determinarea venitului brut se efectuează potrivit prevederilor art. 120 alin. (7) din Legea nr. 227/2015 privind Codul fiscal, cu modificările și completările ulterioare, și în care chiria este exprimată în lei sau reprezintă echivalentul în lei al unei sume în valută, depun declarația în termen de 30 de zile de la data producerii evenimentului.

Contribuabilii care realizează venituri din activități independente pentru care venitul net se determină pe baza normelor de venit, în situația încetării activității în cursul anului, respectiv a întreruperii temporare, sunt obligați ca în termen de 30 de zile de la producerea evenimentului să depună declarația la organele fiscale competente și să își recalculeze impozitul pe venit.

Persoanele fizice cu handicap grav sau accentuat care realizează venituri din activități independente/activități agricole, în mod individual și/sau într-o formă de asociere, determinate pe baza normelor de venit sau în sistem real, depun declarația în termen de 30 de zile de la obținerea certificatului care atestă încadrarea în gradul de handicap, în vederea recalculării venitului net anual și a impozitului datorat.

Cum se depune declarația?

Declarația se depune, prin mijloace electronice de transmitere la distanță, în conformitate cu prevederile legale în vigoare, respectiv:

- prin intermediul serviciului "Spațiul privat virtual", disponibil pe site-ul www.anaf.ro;

- prin intermediul serviciului "Depunere declarații", disponibil pe portalul www.e-guvernare.ro pe baza certificatului digital calificat;

- în format hârtie, direct la registratura organului fiscal sau prin poștă, cu confirmare de primire.

Informații suplimentare privind înregistrarea în Spațiul Privat Virtual se găsesc la următorul link.

Contribuabilii care nu dețin un calculator personal sau nu dispun de o conexiune la Internet, pot utiliza calculatoarele destinate auto-servirii din cadrul unităților fiscale, cu ajutorul cărora pot efectua următoarele operațiuni:

- înregistrarea în cadrul serviciului Spațiul Privat Virtual;

- completarea Declarației Unice;

- depunerea Declarației Unice.

Lista sediilor unităților fiscale în care sunt puse la dispoziția contribuabililor calculatoare destinate auto-servirii se regăsește pe site-ul www.anaf.ro, secțiunea Asistență contribuabili – Servicii oferite contribuabililor.

De asemenea, contribuabilii pot solicita sprijin și funcționarilor din cadrul organelor fiscale locale, în cadrul cărora există personal special instruit pentru a acorda îndrumare și asistență pentru depunerea Declarației unice.

Urmăriți Alba24.ro și pe Google News