Actualitate

Țepele prin IFN-uri intră sub supravegherea BNR. Cămătarii legali continuă dobânzile de peste 7700% pe an

În prima lună de când au intrat în vigoare noile reglementări legislative, inclusiv după expirarea perioadei de acomodare şi adecvare a capitalurilor, în Registrul special ţinut de BNR figurau active 68 de instituţii financiare nebancare.

Ţinând cont de faptul că există 42 de societăţi de leasing care erau oricum incluse în Registrul special al BNR, rezultă că 26 de IFN-uri (care până nu demult dădeau credite pe termen scurt cu DAE şi de 4.000 – 7.000 la sută) au depăşit pragul legal şi au intrat automat în supravegherea BNR. Cu toate acestea, nivelul maxim al DAE nu este nici acum reglementat.

Creditele pe care românii cu venituri mici le iau de la așa numitele Instituții Financiare Nebancare sau IFN-uri, pot intra fără nici o problemă în categoria ”țeapa europeană a zilei”. La inducerea în eroare a sute de mii de oameni pune umărul și Statul Român prin Banca Națională, care ”supraveghează” cu un ochi părintesc aceste credite. Nici alte instituții, cum ar fi ANPC sau chiar DIICOT, nu dau semne că doresc să oprească această cămătărie la vedere.

Cămătărie cu aparență legală sau țeapa creditelor pe termen scurt

În Registrul General al Instituțiilor Financiare Nebancare al Băncii Naționale, erau, potrivit datelor disponibile la data de 28 februarie 2017: TBI Credit IFN SA, ERB Retail Services IFN SA, Provident Financial Romania IFN SA și Easy Asset Management SA. Cu toate că sunt înscrise în baza de date a Băncii Naționale, este aproape imposibil să afli prea multe detalii despre dobânda anuală efectivă practicată – DAE, comisioane, prevederi contractuale etc din partea acestora (cu excepția Provident, ceva mai transparent).

Cum a tolerat BNR ani întregi spolierea românilor cu venituri mici și educație puțină

BNR a permis ani întregi de ”haiducie” pe piața creditelor pe termen scurt luate de români prin IFN-uri. Printr-o aparentă transparență, majoritatea acestor instituții nebancare ofereau credite cu dobânzi zero, în realitate niște capcane în care cădeau mai ales persoanele mai puțin educate din punct de vedere financiar.

De exemplu, VIVA Credit punea la dispoziția clienților formula de calcul a DAE, în caz că vreo unul dintre potențialii clienți disperați să ia niște bani împrumut, ar avea chef de niște calcule complicate. Mai jos, cu caractere mai mici, veneau și explicațiile: la 100 de lei împrumutați pentru o lună, DAE este de 4114% pe an și scade la perioade mai lungi de împrumutare. Acum VIVA anunță un DAE maxim de 336% pe an.

Marketing de aburit clienții

Pentru a contracara calculele în defavoarea lor, cei de la VIVA Credit făceau și o paralelă cu alte servicii ale căror costuri nu au relevanță dacă sunt exprimate în costuri anuale. Spre exemplu, dacă mergem la film: ”cu siguranță ați fost la un film la cinema pentru care ați plătit măcar 20 lei pentru aproximativ 2 ore și v-ați simțit foarte bine și a fost o seara placută. Cu ce v-ar fi ajutat dacă prețul biletului era afișat la aprox. 22.000 lei/an (incluzând un bilet la toate reprezentațiile acelui film pe o perioadă de un an de 3 ori/zi)?”

Așadar, deducem că n-ar trebui să ne intereseze dobânzile ci câți bani luăm și câți dăm înapoi, ne lasă să înțelegem.

Mai celebrul Provident promitea clienților săi că valoarea dobânzii anuale efective nu va trece de 104,63%, dar îi informa că ”DAE nu este un indicator relevant, întrucât nivelul acestuia este influențat în mod categoric de perioada de rambursare și de periodicitatea plăților”. Este un alt fel de a spune că de fapt, pentru client contează cât ia și cât dă înapoi și că n-ar trebui să-l intereseze nivelul dobânzii. Bineînțeles că acest indicator este relevant pentru un client, mai ales când nu își poate acoperi ratele și va continua să plătească aceste dobânzi.

După ”credite fără dureri de cap”, apar migrenele

Aceasta este partea vizibilă. După contractarea creditelor ”fără dureri de cap”, în foarte multe cazuri apar și migrenele: comisioane de administrare, de acordare, prevederi contractuale necunoscute, imposibilitatea unui client de a lichida împrumutul înainte de termen, eșalonarea unor datorii în așa fel încât să producă alte datorii, șicanarea permanentă a celor care nu mai pot plăti, lipsa de transparență cu privire la solduri, la detalierea modului în care sunt calculate sumele restante etc.

Potrivit site-uilor acestor ”instituții financiare”, milioane de clienți din România au apelat la serviciile lor. În ciuda scandalurilor pe care le generează, sunt în continuare tolerate pe piață, sub o aparență legală, de către aceleași instituții care au tolerat toate scandalurile financiare din anii 90 încoace.

Pe lângă acestea însă, sunt nenumărate IFN-uri care acționează ca niște cămătari pe piața financiară internă, fără să fie deranjate de nici o instituție.

Mecanismul se bazează pe inducerea în eroare a clienților. Se promit credite prietenoase obținute rapid (în decurs de câteva ore), fără adeverință de salariu, fără costuri și comisioane, pe durate scurte de timp. Multe dintre aceste instituții lucrează în parteneriat cu o serie de lanțuri de magazine: omul cumpără un produs, magazinul își ia banii de la creditor, iar recuperarea creditului o face IFN-ul.

Cât costă, de fapt, ceea ce cumperi prin credit de la IFN

Pare, la prima vedere, o situație câștigătoare pentru toată lumea. În scurt timp însă, clientul află adevărata față ”prietenoșilor” care i-au oferit creditul. Telefonul, canapeaua, aragazul sau computerul cumpărate au de fapt valoarea creditului, adică al împrumutului de rambursat.

Și aici apar deja problemele. Puțini dintre cei care apelează la aceste ”instrumente financiare” știu că în realitate creditul lor poate ajunge la o dobândă anuală efectivă (DAE) chiar și de 7000% pe an și aceasta nu este o greșeală de redactare.

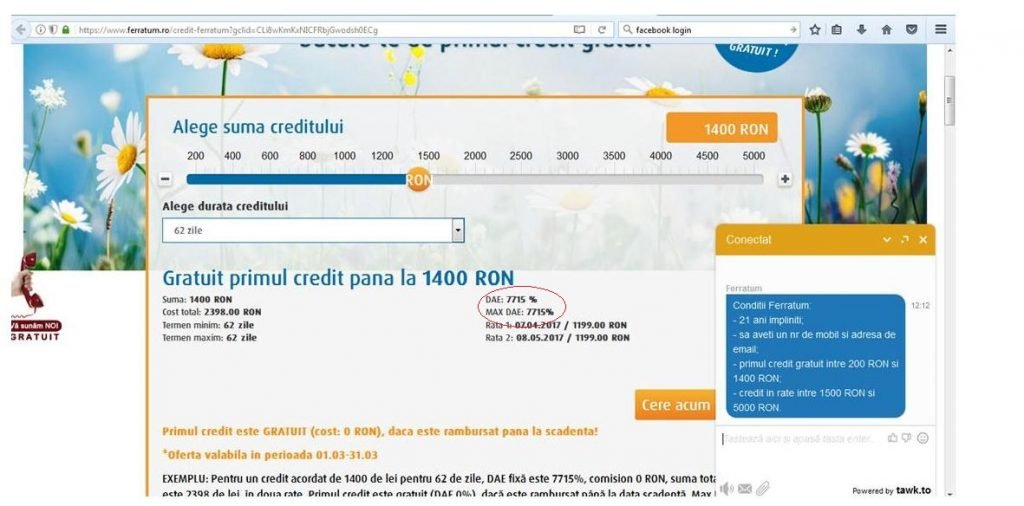

De exemplu, Ferratum are o DAE fixă de 7715% pe an! Potrivit propriului website, un credit de 1400 de lei trebuie rambursat în 62 de zile la valoarea de 2398 de lei. Mozipo, vine cu o ofertă a dobânzii (DAE) de ”numai” 1341,28% pe an, ”și ai banii acum”.

Urmăriți Alba24.ro și pe Google News