Actualitate

Situaţiile în care ANAF poate suspenda activitatea firmelor. Amenzile şi modificări de procedură, aprobate de Guvern

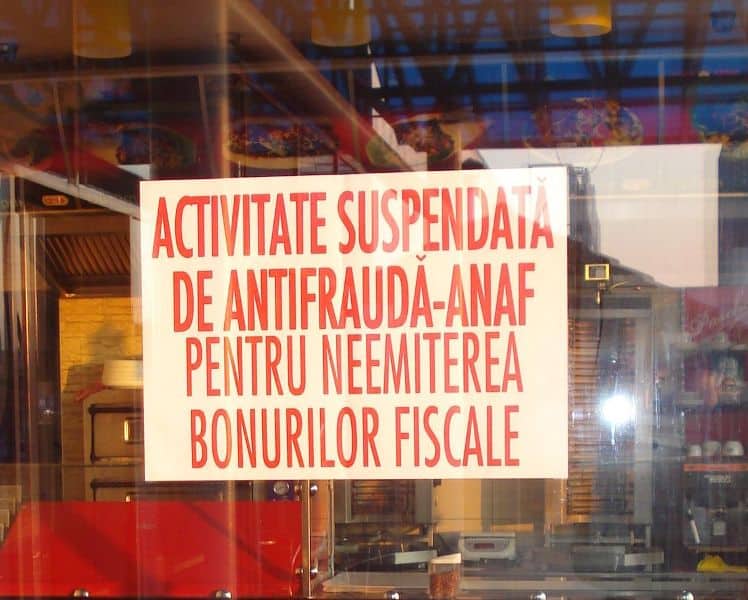

Conform legislației aflată până acum în vigoare, sancțiunea pentru operatorii economici care nu erau dotaţi cu aparat electronic fiscal consta în suspendarea activității de la o lună la 3 luni, fără a se ţine cont de intrarea în legalitate și nici de plata amenzii.

Un capitol al Ordonanței de Urgență introduce reglementări ce permit aplicarea graduală a sancțiunilor operatorilor economici, în funcție de un prag de semnificație, astfel:

1.Dacă suma nejustificată rezultată din săvârșirea contravenției este de până la 300 lei inclusiv, dar nu mai mult de 3% inclusiv , din valoarea înregistrată în casa de marcat până la ora controlului, ori la sfârşitul zilei, dacă fapta a fost săvârșită anterior datei controlului, fapta se sancţionează cu avertisment, fără aplicarea sancţiunii complementare.

2.Dacă suma nejustificată rezultată din săvârșirea contravenției este de până la 300 lei inclusiv, dar mai mare de 3% , din valoarea înregistrată în casa de marcat până la ora controlului, ori la sfârşitul zilei, dacă fapta a fost săvârșită anterior datei controlului, fapta se sancţionează cu amendă de la 2.000 lei la 5.000 lei, fără aplicarea sancţiunii complementare.

3.Dacă suma nejustificată rezultată din săvârșirea contravenției este cuprinsă între 300 lei și 1.000 lei inclusiv, dar este mai mică de 3% inclusiv, din valoarea înregistrată în casa de marcat până la ora controlului, ori la sfârşitul zilei, dacă fapta a fost săvârșită anterior datei controlului, fapta se sancţionează cu amendă de la 10.000 lei la 15.000 lei, fără aplicarea sancţiunii complementare.

4.Dacă suma nejustificată rezultată din săvârșirea contravenției este cuprinsă între 300 lei și 1.000 lei inclusiv, dar este mai mare de 3% din valoarea înregistrată în casa de marcat până la ora controlului, ori la sfârşitul zilei, dacă fapta a fost săvârșită anterior datei controlului, fapta se sancţionează cu amendă de la 15.000 lei la 20.000 lei. De asemenea, se suspendă pentru 30 de zile activitatea operatorului economic pentru unitatea de vânzare la care s-a constatat contravenția, începând cu cea de-a doua abatere constatată într-un interval de 24 de luni.

5.Dacă suma nejustificată rezultată din săvârșirea contravenției este mai mare de 1.000 lei, dar este mai mică de 3% inclusiv, din valoarea înregistrată în casa de marcat până la ora controlului, ori la sfârşitul zilei, dacă fapta a fost săvârșită anterior datei controlului, fapta se sancţionează cu amendă de la 20.000 lei la 25.000 lei, fără aplicarea sancţiunii complementare.

6.Dacă suma nejustificată rezultată din săvârșirea contravenției este mai mare de 1.000 lei și mai mare de 3%, din valoarea înregistrată în casa de marcat până la ora controlului, ori la sfârşitul zilei, dacă fapta a fost săvârșită anterior datei controlului, fapta se sancţionează cu amendă de la 25.000 lei la 30.000 lei. De asemenea, se suspendă pentru 30 de zile activitatea operatorului economic pentru unitatea de vânzare la care s-a constatat contravenția, începând cu cea de-a doua abatere constatată într-un interval de 24 de luni, indiferent pentru care dintre situațiile prevăzute mai sus a fost aplicată sancțiunea la prima abatere, în cadrul termenului de 24 de luni.

7.Pentru situațiile prevăzute la punctele 4 și 6, dacă operatorul economic achită atât amenda, cât și o sumă egală cu de zece ori amenda aplicată, sancțiunea complementară (suspendarea pentru 30 de zile a activității operatorului economic pentru unitatea în care s-a constatat contravenția) încetează de drept în termen de 24 de ore de la prezentarea dovezii achitării la organul constatator.

Odată cu sancțiunile menționate mai sus, se aplică și prevederile privind confiscarea sumelor deţinute la punctele de vânzare a bunurilor sau de prestare a serviciilor, care nu pot fi justificate prin datele înscrise în documentele emise cu aparate de marcat electronice fiscale, în registrul de bani personali, în registrul special sau în chitanţe.

Noile reglementări au scopul de a contribui la creșterea gradului de colectare a veniturilor bugetare și la diminuarea evaziunii fiscale prin întărirea supravegherii și controlului, instituind, în același timp, măsuri echilibrate din punctul de vedere al sancțiunilor contravenționale. Prin modificările legislative adoptate, se evită închiderea unității economice atunci când se constată pentru prima dată, în decurs de 24 de luni, nerespectarea prevederilor legale.

Elementele de noutate ale Ordonanței de Urgență vizează, în principal, aplicarea unor sancțiuni graduale operatorilor economici, în raport cu nivelul de gravitate al faptei săvârșite, și confiscarea sumelor de bani neînregistrate, precum și introducerea unor reglementări cu privire la sumele încasate în plus sub formă de bacșiș.

Astfel, actul normativ definește noțiunea de „bacșiș” în vederea evidențierii acestui tip de venit pe bonul fiscal, cu scopul delimitării clare a acestuia de veniturile încasate de operatorii economici pentru livrarea bunurilor sau prestarea serviciilor direct către populație, precum şi pentru asigurarea fiscalizării acestuia, potrivit Codului fiscal. Bacşişul reprezintă orice sumă de bani oferită voluntar de client, în plus față de contravaloarea bunurilor livrate sau serviciilor prestate. Se interzice condiționarea, sub orice formă, a livrărilor de bunuri sau a prestărilor de servicii de acordarea bacșișului.

Potrivit noilor reglementări, operatorul economic va avea obligația marcării bacșișului pe un bon fiscal distinct, însă va putea opta dacă bacşisul înregistrat fiscal şi contabil rămâne la dispoziţia sa, ori se distribuie salariaţilor, potrivit unui regulament propriu de ordine interioară.

Bacșișul primit se va impozita, actul normativ menționând astfel:

- impozitarea bacşişului ca profit al operatorului economic în cazul în care acesta nu se distribuie salariaţilor (16% sau 3% în cazul microîntreprinderilor);

- necuprinderea bacşişului în sfera TVA în cazul în care se distribuie angajaților;

- impozitarea la nivelul angajatului cu 16% impozit pe venit din alte surse, prin reţinere la sursă, în cazul în care bacşişul se distribuie salariaţilor;

- necuprinderea în baza de impozitare a contribuţiilor sociale şi a contribuţiilor sociale de sănătate – deci netaxarea din acest punct de vedere.

Totodată, actul normativ adoptat de Guvern introduce obligația întocmirii de documente justificative, atât pentru sumele de bani introduse în punctele de vânzare a bunurilor sau de prestare a serviciilor, cât și pentru sumele extrase din acestea, astfel încât organele de control să aibă la dispoziție instrumentele necesare pentru a identifica sumele care nu sunt justificate prin documente conform legii.

Operatorul economic va avea obligația să asigure înregistrarea banilor deţinuţi de angajaţi la ora începerii programului de lucru, într-un registru de bani personali. Astfel, în cazul unui control, eventualele sume de bani găsite în plus față de sumele înregistrate, să nu poată fi justificate ca fiind banii aparținând angajaților.

Angajații operatorului economic vor avea obligația să prezinte la solicitarea organelor de control sumele de bani aflate asupra lor, atunci când se află în incinta unde își desfășoară activitatea și în timpul programului de lucru.

sursa: comunicat de presă - Guvern

Urmăriți Alba24.ro și pe Google News

eu

joi, 23.04.2015 at 12:47

Ce minte odohnita au unii!!