Actualitate

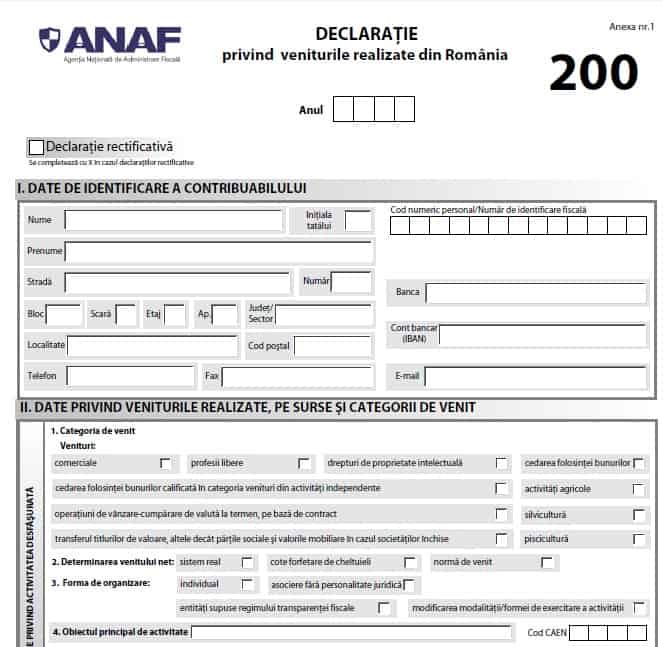

Declaraţia 200, cu termen limită de depunere 25 mai. Cum se completează formularul şi cine are această obligaţie fiscală

Citeşte şi CALENDARUL OBLIGAŢIILOR FISCALE pe luna MAI 2015: Termene la Fisc pentru declarațiile de mențiuni, situații, formulare și plăți

Citeşte şi ANAF: Declarația 200, privind veniturile realizate, poate fi depusă prin serviciul Spațiul Privat Virtual. 25 mai, termenul limită

Declaraţia se completează şi se depune, în mod obligatoriu, de către persoanele fizice care au realizat, în mod individual sau într-o formă de asociere, venituri în bani şi/sau în natură din România, provenind din:

Activităţi independente:

- venituri comerciale: din fapte de comerţ, prestări de servicii, altele decât cele din profesii libere, practicarea unei meserii, inclusiv din activităţi adiacente, precum şi venituri din cedarea folosinţei bunurilor calificate în categoria venituri din activităţi independente. Persoanele fizice care în anul de raportare au realizat venituri din cedarea folosinţei bunurilor calificate, în condiţiile legii, în categoria venituri din activităţi independente bifează căsuţa "Cedarea folosinţei bunurilor calificată în categoria venituri din activităţi independente". Veniturile şi cheltuielile luate în calcul pentru stabilirea venitului net anual/pierderii fiscale anuale sunt cele realizate la nivelul tuturor contractelor de închiriere/subînchiriere aflate în derulare în anul de raportare

- venituri din profesii libere: din exercitarea profesiilor medicale, de avocat, notar, auditor financiar, consultant fiscal, expert contabil, contabil autorizat, consultant de plasament în valori mobiliare, arhitect sau a altor profesii reglementate, desfăşurate în mod independent, în condiţiile legii

- drepturi de proprietate intelectuală: brevete de invenţie, desene şi modele, mostre, mărci de fabrică şi de comerţ, procedee tehnice, know-how, drepturi de autor şi drepturi conexe dreptului de autor şi altele asemenea. Contribuabilii care obţin venituri din drepturi de proprietate intelectuală de la mai mulţi plătitori depun o singură declaraţie.

Cedarea folosinţei bunurilor mobile şi imobile, realizată în calitate de proprietar, uzufructuar sau alt deţinător legal:

Venituri din (chirii) cu titlu de activitate independentă (peste 5 contracte) şi cedarea folosinţei bunurilor (chirii).

Persoanele fizice care obţin venituri din cedarea folosinţei bunurilor din mai multe surse, respectiv contracte de închiriere completează declaraţia pentru fiecare sursă de venit.

În cazul veniturilor din arendă, declaraţia se depune de către persoanele fizice care au optat pentru determinarea venitului net în sistem real.

În cazul cedării folosinţei bunurilor deţinute în comun, repartizarea venitului net se face potrivit Normelor metodologice de aplicare a Legii nr. 571/2003 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 44/2004, cu modificările şi completările ulterioare.

Nu au obligaţia depunerii declaraţiei persoanele fizice care în anul de raportare au realizat venituri din cedarea folosinţei bunurilor pentru care chiria prevăzută în contractul încheiat între părţi este stabilită în lei, nu au optat pentru determinarea venitului net în sistem real şi la sfârşitul anului anterior nu îndeplinesc condiţiile pentru calificarea veniturilor în categoria veniturilor din activităţi independente, pentru care plăţile anticipate cu titlu de impozit sunt egale cu impozitul anual datorat şi impozitul este final, cu următoarele excepţii, pentru care există obligaţia depunerii declaraţiei:

- pentru situaţiile în care declaraţia de venit estimativ a fost depusă în luna decembrie şi pentru care nu s-au stabilit plăţi anticipate, conform legii;

- pentru situaţiile în care intervin modificări ale clauzelor contractuale, cu excepţia situaţiilor prevăzute la art. 82 alin. (7) din Codul fiscal;

- pentru situaţiile în care investiţiile la bunurile mobile şi imobile ale proprietarului, uzufructuarului sau ale altui deţinător legal, care fac obiectul unor contracte de cedare a folosinţei bunurilor, inclusiv a contractelor de comodat, sunt efectuate de cealaltă parte contractantă.

Activităţi agricole care nu sunt impuse pe baza normelor de venit

- contribuabilii care desfăşoară activitatea în mod individual şi/sau în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice şi care determină venitul net în sistem real, pe baza datelor din contabilitatea în partidă simplă.

- persoanele fizice care realizează venituri în cadrul unei asocieri fără personalitate juridică, constituită între persoane fizice, completează declaraţia având în vedere venitul net distribuit, care le revine din asociere.

Operaţiuni de vânzare-cumpărare de valută la termen, pe bază de contract: persoanele care, în anul de raportare, au realizat câştiguri/pierderi din aceste operaţiuni

Transferul titlurilor de valoare, altele decât părţile sociale şi valorile imobiliare, în cazul societăţilor închise: persoanele care, în anul de raportare, au realizat câştiguri/pierderi din transfer

Venituri din silvicultură şi piscicultură.

Persoanele care au realizat venituri din mai multe surse sau categorii de venit pentru care există obligaţia depunerii declaraţiei vor completa în mod corespunzător, câte o anexă, în funcţie de numărul de surse sau categorii de venituri realizate, capitolele II “Date privind veniturile realizate, pe surse şi categorii de venit, în formularul – “Anexă nr… la Declaraţia privind veniturile realizate în România”, care se anexează la declaraţia privind veniturile realizate.

Dacă nu aveţi acces la un computer conectat la internet, formularul se poate depune împreună cu anexele completate (dacă este cazul), în format hârtie, direct la registratura organului fiscal sau la oficiul poştal, prin scrisoare recomandată cu confirmare de primire.

Chiar dacă aţi obţinut venituri dintr-una sau mai multe din sursele enumerate mai sus, nu aveţi obligaţia de a depune formularul 200, dacă:

- aţi optat pentru determinarea veniturilor pe bază de normă de venit: totuşi, dacă aţi optat pentru această variantă, însă aţi depus declaraţia pentru venitul estimat/ norma de venit în luna noiembrie sau decembrie 2014, veţi depune formularul 200

- aţi obţinut venituri din drepturi de proprietate intelectuală, contracte/ convenţii civile, contracte de agent, expertiză contabilă şi tehnică, judiciară sau extrajudiciară şi aţi optat pentru impunerea fiscală a acestora (reţinerea impozitului şi a contribuţiei de asigurări sociale de sănătate de către plătitor)

- aţi obţinut venituri din cedarea folosinţei bunurilor (chirii) cu chiria stabilită în lei, nu aţi optat pentru deducerea cheltuielilor aferente în sistem real sau în cursul anului 2014, nu aţi avut mai mult de cinci camere închiriate în scop turistic; totuşi, dacă aţi depus declaraţia pentru venitul în luna noiembrie sau decembrie 2014, veţi depune formularul 200 şi pentru aceste venituri

- aţi obţinut venituri din arendă.

Formularul 200 se poate obţine în format fizic (imprimat pe hârtie) de la sediul unităţilor fiscale.

Dacă aveţi acces la internet, puteţi alege între completarea formularului electronic şi semnarea cu certificatul digital calificat (instrucţiuni detaliate se găsesc la www.anaf.mfinante.gov.ro, pagina “Servicii online. Declaraţii electronice”) şi completarea datelor folosind direct serviciul Spaţiul Privat Virtual (instrucţiuni detaliate se găsesc la anaf.mfinante.gov.ro, Spaţiul Privat Virtual şi AICI).

Orice contribuabil poate începe să folosească serviciul Spaţiul Privat Virtual, accesând ww.anaf.mfinante.gov, pagina “înregistrare utilizatori” şi completând informaţiile solicitate.

Sunt necesare doar datele de identificare, numărul de telefon, adresa de e-mail şi numărul uneia dintre deciziile de impunere emise de ANAF.

AICI, integral, instrucţiuni de completare, tipurile de venituri vizate.

Vezi formular: Declaratia_200

Urmăriți Alba24.ro și pe Google News